Une étude du Cenfri et d’Equisoft révèle les plus grands défis auxquels font face les distributeurs d’assurance africains #

La distribution d’assurance en Afrique n’a rien de simple : non seulement les structures et les approches varient d’un bout à l’autre du continent, mais les normes culturelles, l’acceptation des technologies et le contexte économique dressent autant d’obstacles.

Pour donner un coup de pouce aux assureurs, aux courtiers et aux banques d’Afrique, Equisoft a commandé au Cenfri une étude sur les principales difficultés de la distribution d’assurance, pour mieux les comprendre et ensuite trouver les solutions les plus efficaces.

La recherche comprenait des études quantitatives et qualitatives menées auprès de souscripteurs, de courtiers, de banques et d’autorités de réglementation dans 15 pays d’Afrique. Plus de 30 associations d’assurance du continent y ont collaboré.

Conclusions du rapport sur l’automatisation de l’assurance en Afrique #

La participation des banques, des souscripteurs et des courtiers a servi à mettre en lumière la prolifération des difficultés et des occasions à saisir dans le marché de l’assurance en Afrique. Trois problèmes critiques et intimement liés ont ainsi émergé.

Problème no 1 : les vieilles technologies ont un effet négatif sur tous les acteurs #

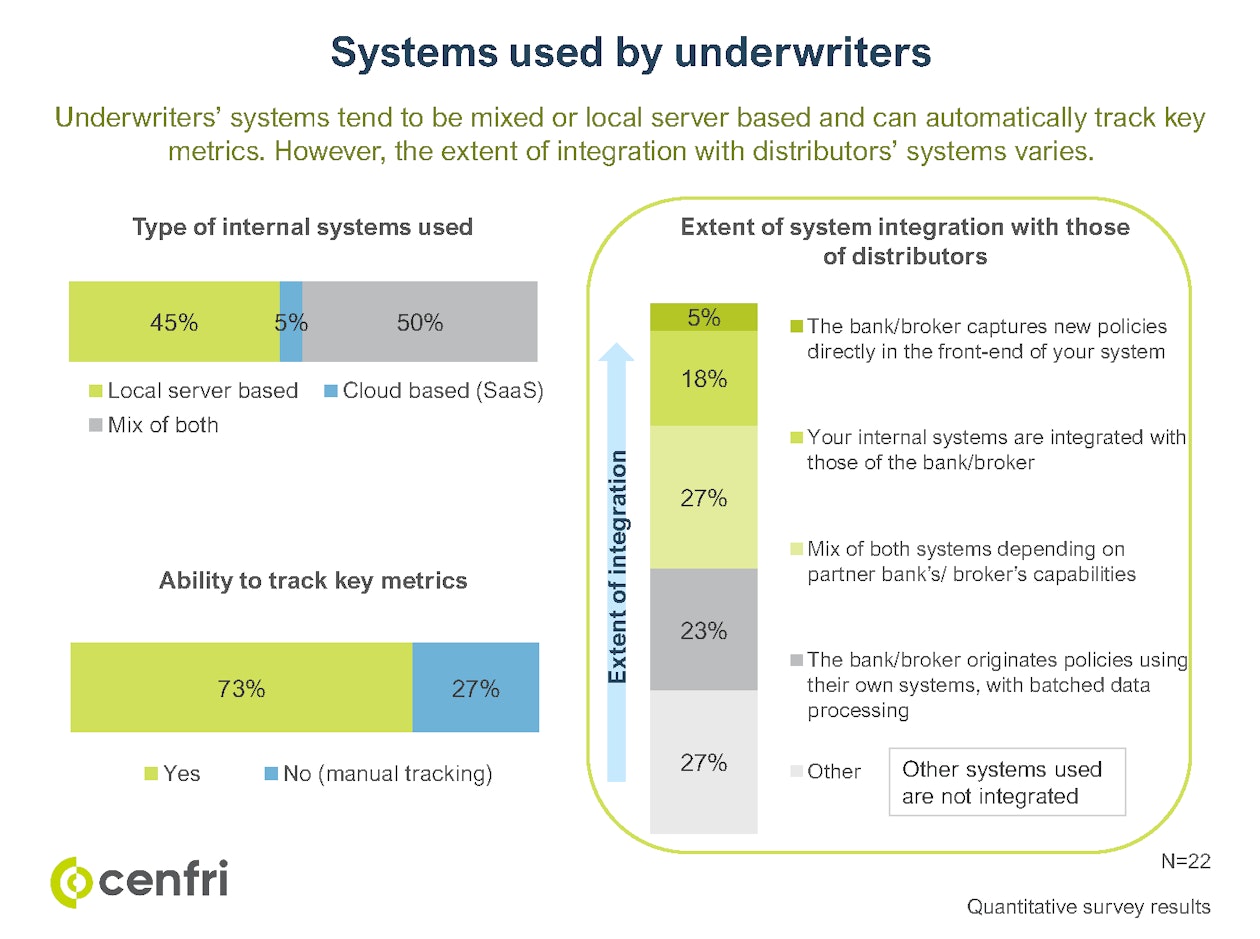

Bon nombre des souscripteurs se débattent avec des processus inefficaces et une transformation numérique incomplète, probablement parce que leurs systèmes sont trop nombreux et trop désuets. Ils doivent ainsi composer avec des retards dans le processus de réclamation, laisser la plupart des tâches d’engagement client entre les mains des distributeurs et se contenter de produits simples.

Ces problèmes liés aux systèmes patrimoniaux touchent tous les acteurs, étant donné la faible intégration entre souscripteurs, courtiers et banques. Et au bout du compte, c’est le client qui écope d’une expérience négative, qu’il s’agisse de ventes, de service ou de réclamations.

Problème no 2 : les difficultés techniques contribuent au faible niveau de confiance à l’égard de l’assurance en Afrique #

Comme les systèmes patrimoniaux et les problèmes d’intégration nuisent à l’expérience client, il n’est pas surprenant que les consommateurs fassent état d’une très faible confiance à l’endroit des assureurs, des souscripteurs et des courtiers. Si les banques ont une petite longueur d’avance en la matière, la confiance des consommateurs à l’égard de l’assurance n’en reste pas moins très faible dans la région.

Lorsque les vieilles technologies, comme c’est souvent le cas, ralentissent le traitement des propositions, des demandes de service et surtout des réclamations, la confiance s’érode. Les souscripteurs ont tenté de s’attaquer à une partie du problème en créant une multitude de produits simples sur lesquels ils s’appuient pour faire approuver les propositions en quelques jours seulement.

Malheureusement, tant les souscripteurs que les courtiers et les banques sont difficilement capables de traiter les réclamations en temps utile, soit à cause d’un manque d’efficacité interne dans le traitement des processus complexes, soit à cause de difficultés à obtenir l’information, les documents et autres éléments requis.

Après avoir payé des primes pendant si longtemps, les clients qui font des réclamations sont extrêmement mécontents si les prestations attendues ne leur sont pas versées ou si elles sont retardées par des processus lents et pénibles.

Issue #3: Needed accelerated product innovation is hampered by lack of digitalisation #

Banques, courtiers et souscripteurs ne s’entendent pas sur le type de produits dont le marché a besoin. Les souscripteurs seraient contents de continuer à fournir les produits simplifiés qui répondent aux besoins de base, qui conviennent au client moyen et qui reposent sur peu de technologie.

Ces polices sont faciles à expliquer et accélèrent la prise de décisions relatives aux propositions. Mais elles ne répondent pas à tous les besoins.

Les courtiers et les banques, pour leur part, aimeraient avoir un ensemble adapté de produits potentiellement plus complexes qui répondront aux besoins des clients. Mais les systèmes vieillissants des souscripteurs ralentissent l’innovation et peuvent nuire à la création de nouveaux produits complexes.

Portrait technologique du monde des souscripteurs et des distributeurs #

L’étude du Cenfri a révélé que la plupart des souscripteurs utilisent plusieurs systèmes d’administration des polices, lesquels sont généralement assez vieux et coûteux à entretenir. Dans bien des cas, les systèmes ont plus de 10 ans et s’intègrent mal à ceux des distributeurs.

Ces systèmes centraux obsolescents requièrent d’interminables modifications au code lorsque vient le temps de créer des produits ou d’en modifier. Et c’est sans compter que, souvent, ils ne s’intègrent pas aux API modernes qui font le pont entre les solutions de vente et de service numériques et les données des clients en temps réel. En définitive, les déficiences de ces systèmes jouent un rôle incontestable dans les difficultés du canal.

Combien de temps faut-il prévoir pour la modernisation des systèmes centraux? #

Dans le canal, on comprend la nécessité de faire évoluer la technologie pour devenir plus agiles et à l’écoute des clients. La plupart des souscripteurs reconnaissent l’importance du virage numérique, qu’ils ont déjà entamé ou sont en voie d’entamer, d’ailleurs.

Les souscripteurs se tournent vers le numérique pour leurs canaux de vente et leurs systèmes internes, et ils travaillent à améliorer l’intégration de leurs systèmes avec les solutions externes. Du côté de la distribution, on s’attache à améliorer l’analyse des données pour mieux cibler et mieux servir les clients, de même qu’à assurer la transition numérique des canaux de vente. Les courtiers, plus particulièrement, ont trouvé des moyens de s’améliorer en numérisant leurs systèmes internes et leurs processus de réclamation ainsi qu’en misant sur l’automatisation pour gagner en efficacité.

Les retombées de cette transformation seront énormes. Cela dit, malheureusement, la difficulté qui attend tous les acteurs est la croyance – généralisée chez les souscripteurs – selon laquelle le processus durera encore de trois à cinq ans.

En résumé #

Le rapport d’Equisoft et du Cenfri sur l’automatisation de l’assurance en Afrique montre une transition déjà entamée. Mais la modernisation des systèmes centraux et des outils de première ligne ne fait que commencer. Encore maintenant, les inconvénients des systèmes patrimoniaux nuisent au lien de confiance avec les consommateurs et entravent la création des produits innovants qu’on recherche sur le marché.

Ceux qui parviendront à accélérer leur virage numérique verront les plus grands avantages sous la forme d’une hausse des ventes et de la satisfaction des clients. L’heure est venue de lever les obstacles technologiques qui empêchent l’assurance de se tailler une meilleure place en Afrique.

Pour en savoir plus sur les initiatives prioritaires des assureurs, courtiers et banques d’Afrique dans leur transformation numérique, lisez le rapport de recherche complet.