La investigación de Cenfri y Equisoft revela los mayores desafíos de la distribución de seguros en África #

La distribución de seguros en África es compleja. Las estructuras y los enfoques varían en la región. Las normas culturales, la aceptación tecnológica y los factores económicos crean desafíos con los que luchan todas las partes interesadas de la industria de seguros.

Con el fin de ayudar a las aseguradoras, corredores y bancos de África, Equisoft encargó a Cenfri que realizara una investigación para comprender los mayores desafíos en la distribución de seguros e identificar las soluciones que tendrían el mayor impacto.

La investigación incluyó estudios cuantitativos y cualitativos, con suscriptores, corredores, bancos y reguladores en 15 países africanos. Implicó la cooperación de más de 30 asociaciones de seguros de todo el continente.

Lo que reveló el informe de automatización de seguros en África #

Los suscriptores, corredores y bancos participantes brindaron información sobre la proliferación de desafíos y oportunidades en el mercado de seguros africano. Sin embargo, se destacaron tres cuestiones vitales e interconectadas.

Problema #1: La tecnología heredada impacta negativamente a todas las partes interesadas #

Una parte significativa de los suscriptores luchan con procesos ineficientes y falta de digitalización, probablemente debido a la cantidad y antigüedad de los sistemas que utilizan. Los desafíos se manifiestan como demoras en los procesos de reclamos, entregando la mayor parte del compromiso del cliente a los distribuidores y la confianza del suscriptor en productos simples.

Todos los interesados sienten estos problemas heredados debido a la mala integración entre suscriptores, corredores y bancos. En definitiva, es el cliente final el que sufre las malas experiencias, desde las ventas hasta el servicio y las reclamaciones.

Problema #2: Los desafíos tecnológicos contribuyen al problema de baja confianza en los seguros africanos #

Debido a que la tecnología heredada y los problemas de integración crean una CX deficiente, no es sorprendente que los clientes informen niveles muy bajos de confianza en los seguros, suscriptores y corredores. Si bien los bancos están un poco mejor, aún existe un grave problema con la confianza del consumidor en los seguros de la región.

Cuando la tecnología heredada a menudo impide el procesamiento rápido de solicitudes, solicitudes de servicio y, en particular, reclamos, surgen problemas de confianza del consumidor. Los suscriptores han tratado de abordar parte del problema creando y confiando en una proliferación de productos simples que reducen el tiempo de aprobación de la solicitud a unos pocos días.

Desafortunadamente, los suscriptores, corredores y bancos son menos capaces de entregar reclamaciones rápidamente. Esto sugiere ineficiencias internas cuando se trata de lidiar con procesos más complejos o problemas para obtener la información, los documentos, etc. necesarios, de las personas.

Después de haber pagado las primas durante tanto tiempo, los clientes se sienten extremadamente frustrados si los beneficios que esperaban al presenter un reclamo no se entregan o se retrasan debido a procesos lentos y dolorosos.

Problema #3: La innovación acelerada de productos necesaria se ve obstaculizada por la falta de digitalización #

Los bancos, los corredores y los suscriptores no están de acuerdo con el tipo de productos que requiere el mercado. Los aseguradores están felices de continuar brindando productos simplificados que abordan las necesidades básicas y son apropiados para consumidores con poca sofisticación cuando se trata de seguros y capacidades de baja tecnología.

Estas pólizas son fáciles de explicar y hacen que las decisiones de aplicación se tomen más rápidamente. Pero no se ajustan a todas las necesidades.

Los corredores y los bancos quieren una combinación más adecuada de productos potencialmente más complejos para satisfacer las necesidades de sus clientes potenciales. El problema es que los antiguos sistemas heredados del suscriptor ralentizan la innovación de productos y pueden desalentar la creación de ofertas nuevas y más complejas.

La forma del panorama tecnológico de los suscriptores y distribuidores #

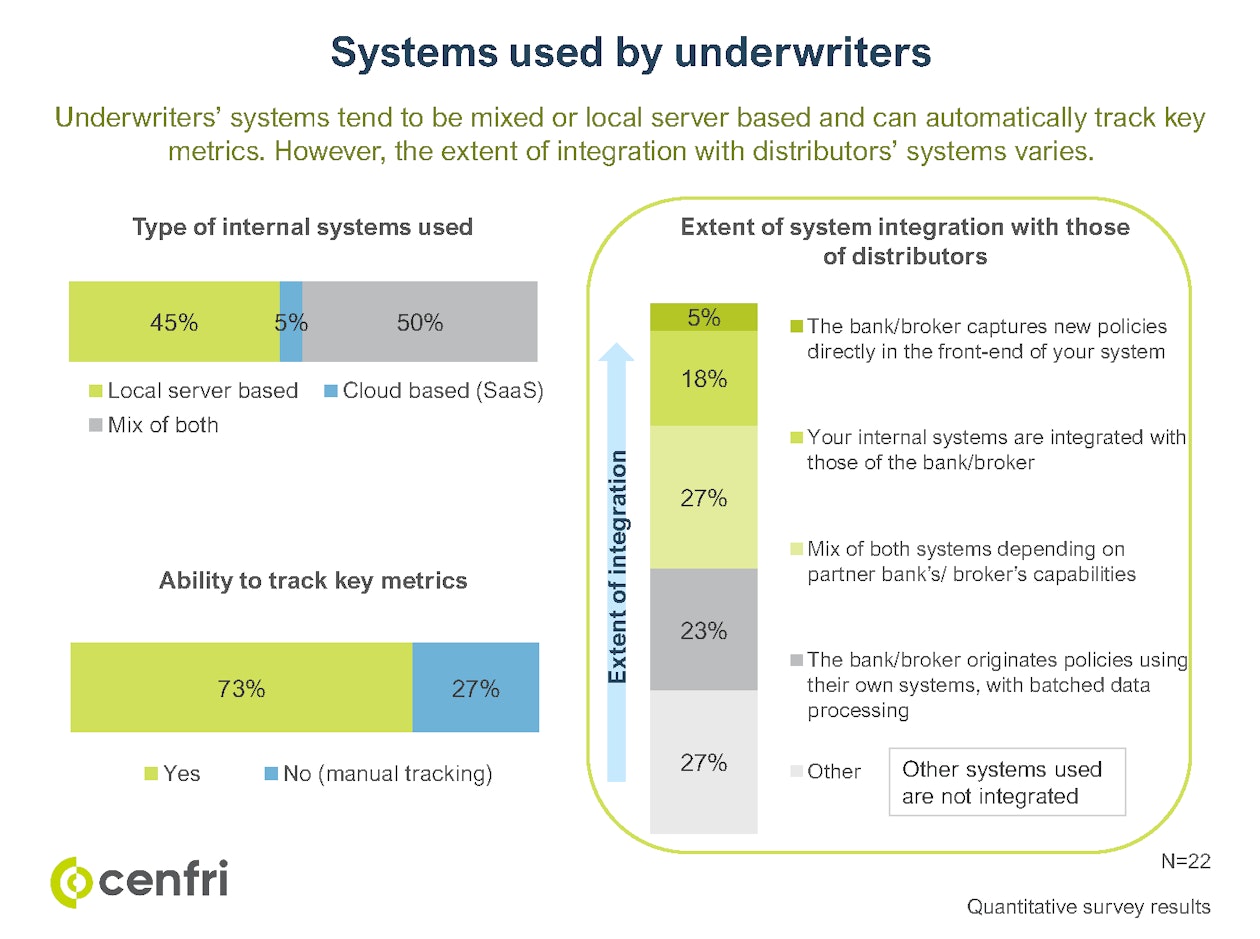

La investigación de Cenfri reveló que la mayoría de los suscriptores tiene más de un sistema de administración de pólizas y que tienden a ser relativamente antiguos y costosos de mantener. En muchos casos, los sistemas tienen más de diez años y se integran mal con los sistemas de distribución.

Estos sistemas core envejecidos a menudo requerirán cambios de código que necesitan mucho tiempo para crear nuevos productos o incluso modificar los existentes. Y a menudo no funcionan con las API modernas que permiten que las soluciones de servicio y ventas digitales accedan a los datos del cliente en tiempo real. En última instancia, las deficiencias de estos sistemas contribuyen significativamente a los desafíos que enfrenta el canal.

¿Cuánto tiempo se espera que tome la modernización de los sistemas core? #

El canal comprende la importancia de hacer evolucionar su panorama tecnológico para volverse más ágil y receptivo a las expectativas de los clientes. La mayoría de los suscriptores han reconocido la importancia de digitalizarse o están en proceso de digitalizar su negocio.

Los suscriptores están digitalizando sus canales de venta, sistemas internos, y están trabajando para mejorar la integración de sus sistemas con soluciones de terceros. Por el lado de la distribución, la atención se centra en mejorar el análisis de datos para orientar y atender mejor a los clientes, así como en digitalizar los canales de venta. Los corredores, en particular, identificaron oportunidades en torno a la digitalización de sus sistemas internos, procesos de reclamos y la mejora de la eficiencia operativa a través de la automatización.

Los beneficios de estos esfuerzos serán enormes. Desafortunadamente, el desafío que enfrentan todas las partes interesadas es que la mayoría de los aseguradores cree que el proceso tardará entre 3 y 5 años en completarse.

En Resumen #

El informe de Equisoft y Cenfri "Insurance Automation en África" muestra claramente que el canal se encuentra en un estado de transición. Ha comenzado la modernización de los sistemas centrales y las herramientas de front-end, pero el viaje no ha terminado. Los inconvenientes creados por los sistemas heredados existentes están contribuyendo a la falta de progreso en la generación de confianza con los consumidores y la creación de productos innovadores que el mercado está buscando.

Las partes interesadas que puedan acelerar su transformación digital verán los mayores beneficios en el aumento de las ventas y la satisfacción del cliente. Es hora de eliminar los obstáculos tecnológicos que bloquean el camino hacia una mayor penetración de los seguros en África.Para obtener más información sobre las iniciativas que las aseguradoras, los corredores y los bancos africanos están priorizando en sus transformaciones digitales, lea el informe de investigación.