Selon LIMRA, il y aurait aux États-Unis 102 millions de personnes mal assurées ou non assurées. Lorsqu’on tourne le regard vers 2050 pour chercher à combler ces lacunes, il devient essentiel de comprendre le pourquoi de cette situation.

La méconnaissance de l’importance et du fonctionnement d’une assurance, les problèmes de confiance et les idées fausses concernant l’abordabilité contribuent tous à des niveaux de couverture insuffisants. Pour surmonter ces obstacles, les gens ont besoin d’information, d’empathie et d’un parcours d’achat simplifié. En somme, ils ont besoin d’une meilleure expérience d’assurance vie.

C’est pourquoi l’amélioration de l’expérience client est devenue la priorité numéro un des compagnies d’assurance vie. En plaçant l’expérience client au centre de leurs préoccupations, les assureurs peuvent mobiliser et fidéliser efficacement une clientèle plus large, ce qui leur permet en retour de combler le déficit de couverture et de remplir leur mission première d’aide à la collectivité.

La priorité donnée à la qualité de l’expérience au consommateur est devenue le principal moteur de la transformation numérique dans le monde de l’assurance. Les assureurs sont conscients que pour répondre aux attentes croissantes des consommateurs, ils doivent exploiter la quantité colossale de données stockées dans leurs différents systèmes d’entreprise et repenser les processus traditionnels qui sous-tendent leurs activités de vente, de service et de réclamation.

Dans un webinaire Accelerate intitulé Favoriser l'engagement numérique des clients à travers l'ensemble de la chaîne de valeur de l'assurance des Caraïbes, Ruben Veersamy, vice-président principal, Caraïbes chez Equisoft, discute de l'importance du CX.

Pour réduire radicalement le déficit de couverture de 12 billions de dollars et éliminer le risque financier pour des millions de ménages, les assureurs doivent adopter une approche centrée sur le client. Ils doivent bien comprendre l’évolution des attentes de leurs clients, définir une vision et une stratégie claires pour répondre à leurs besoins et utiliser des technologies et des processus adéquats pour favoriser un véritable engagement.

Ce n’est qu’en adoptant le point de vue du client – plutôt qu’en imposant une façon de faire – que les assureurs parviendront à apaiser les frustrations qui dissuadent trop de clients de souscrire une assurance ou leur font abandonner leur achat en cours de route. Élaborer une expérience client numérique de qualité supérieure, capable de rivaliser avec les Amazon et les Apple de ce monde : voilà la meilleure façon d’accroître les ventes et de fidéliser la clientèle.

Qui sont les clients d’assurance vie et que recherchent-ils? #

Les expériences en ligne dans des secteurs comme le commerce de détail, la finance et le tourisme d’accueil ont profondément transformé les attentes. Désormais, les clients réclament un traitement instantané des commandes et une expérience conviviale, hyperpersonnalisée et adaptée à leurs besoins, partout et en tout temps.

Quelles sont les attentes des clients du numérique dans le secteur de l’assurance vie? #

Lorsqu’ils cherchent à souscrire une police d’assurance, les clients d’assurance vie potentiels s’attendent au même type d’expérience qu’ils vivent dans d’autres secteurs. Ils pensent savoir comment la vente doit se dérouler et ce que c’est qu’un service exceptionnel.

Malgré la diversité des clients, on distingue plusieurs grands groupes partageant des attentes communes, que les assureurs ont tout avantage à prendre en considération :

- Les enfants du numérique : Les clients d’aujourd’hui sont à l’aise avec la technologie, recherchent des expériences numériques conviviales et préfèrent s’informer sur les produits, voire acheter et gérer leurs polices d’assurance vie, sur Internet. Ils cherchent des renseignements faciles à obtenir en ligne et veulent un processus 100 % numérique (approbation de la police, signature du contrat et service après-vente). Ils réclament de la transparence dans le processus d’approbation. Ils privilégient des processus de souscription simples nécessitant peu d’interventions médicales. Ces clients veulent pouvoir parler à un conseiller au besoin et préfèrent les conversations téléphoniques directes et les réunions en ligne aux agents conversationnels et aux longues files d’attente. L’utilisation accrue des API pour connecter les solutions numériques tout au long du cycle de vie de la police permettra aux assureurs d’accélérer les contacts directs avec les clients.

- Les adeptes de la personnalisation : Dans un contexte où les avancées en matière de technologie et d’analyse de données continuent de transformer le secteur, les clients réclament des options d’assurance vie plus personnalisées. Les clients de demain exigeront des solutions d’assurance sur mesure et adaptées à leurs besoins, à leurs préférences et à chaque étape de leur vie. Ils s’attendront à ce que leur assurance vie évolue en fonction de leur âge et de leur situation, ce qui obligera les assureurs à concevoir de nouvelles approches (produits d’assurance basés sur l’utilisation, souscription personnalisée, tarification dynamique).

- Les personnes connectées et les technophiles : Les clients adopteront de plus en plus les nouvelles technologies comme la réalité augmentée, l’intelligence artificielle, l’apprentissage machine et l’Internet des objets (IdO). Ils seront sensibles aux solutions innovantes qui utilisent ces technologies pour offrir une gestion proactive des risques, un suivi en temps réel et des programmes personnalisés. Dans un monde où la nouvelle génération fait passer l’expérience avant le produit, les assureurs vie devront utiliser des produits d’assurance intégrés et des objets personnels connectés pour créer une expérience de style de vie autour du produit. Pour de nombreux assureurs, il s’agira moins de faciliter des transactions que de créer des expériences et de favoriser l’engagement.

- Les partisans de la longévité et du bien-être : À l’instar de la population générale, qui accorde de plus en plus d’importance à la santé et à la longévité, les clients potentiels privilégient les polices d’assurance vie qui intègrent des programmes de bien-être, encouragent des modes de vie sains et proposent d’autres avantages. Au regard de l’essor des objets personnels connectés et de la demande en solutions personnalisées, les assureurs vie devront trouver une façon d’intégrer dans leur offre de produits des expériences axées sur le bien-être.

Au-delà du consommateur : l’importance de l’expérience des employés, des agents et des parties prenantes #

Un assureur satisfera ces attentes élevées chez chaque type de clients avec lequel il interagit. Mais il n’y a pas que les assurés qui demandent des interactions personnalisées, omnicanaux et sans heurts : le personnel interne, les distributeurs et les conseillers qui interagissent quotidiennement avec le produit réclament la même chose. À l’instar des clients, dont les attentes ne cessent de croître, les personnes qui participent aux activités quotidiennes veulent une expérience améliorée – il est donc essentiel d’en tenir compte.

Dans un épisode du podcast Life Accelerated, Cissy Williams, directrice des opérations chez Protective Life, explique l'importance de l'expérience employé.

Les employés délaisseront les postes comprenant de la paperasse et des tâches manuelles répétitives et inintéressantes. Ils chercheront des postes assistés par la technologie, peu frustrants et hautement satisfaisants, car ils souhaitent travailler librement en exploitant au maximum leurs capacités. Pour attirer les meilleurs talents dans le secteur, il est donc important de proposer des technologies numériques et intégrées de pointe capables de fournir un accès en temps réel aux données selon les besoins.

Dans un webinaire Accelerate intitulé Favoriser l'engagement numérique des clients à travers l'ensemble de la chaîne de valeur de l'assurance des Caraïbes, Sanjay Kaniyar, associé chez McKinsey & Company, parle de l'intérêt d'améliorer l'engagement client.

Beaucoup d’assureurs utilisent encore des technologies anciennes qui les empêchent fortement de répondre aux attentes des employés et des parties prenantes. Une technologie obsolète peut ralentir les temps de réponse, alourdir les flux de travail et limiter l’accès aux ressources et aux outils essentiels. Les employés dédaignent la saisie manuelle de données, les tâches administratives redondantes et les systèmes de navigation complexes.

En outre, des systèmes de comptabilité des commissions désuets peuvent entraîner des erreurs, des retards et des difficultés dans le calcul et le traitement des commissions des agents et courtiers. Il n’y a rien de plus frustrant que de ne pas se faire payer à temps ou de ne pas recevoir le montant escompté.

Le secteur vit également un changement générationnel. La nouvelle génération qui entre sur le marché du travail est habituée à des technologies modernes et à des processus simplifiés. Les nouveaux employés potentiels sont peu enclins à utiliser des palliatifs et des processus manuels pour accomplir leurs tâches. Ils ne veulent pas apprendre des langages de programmation obsolètes ni savoir comment maintenir des systèmes sur un ordinateur central. Ils n’ont aucune tolérance pour les systèmes de service à la clientèle cloisonnés, les données inaccessibles ou difficilement accessibles et la montagne de paperasse à traiter dans la journée.

Ce problème pourrait se transformer en crise avec les changements démographiques qui s’intensifient. En effet, l’assurance vie n’étant pas considérée comme un secteur moderne à la pointe de la technologie, les nouveaux demandeurs d’emploi s’en détournent. Et malgré le départ à la retraite de nombreux conseillers, dont l’âge moyen approche 60 ans, les entreprises peinent à attirer la nouvelle génération. Les jeunes sont moins nombreux à entrer dans la profession, et moins de 20 % d’entre eux y restent plus de deux ans.

Pour inverser cette perspective peu reluisante, on peut déjà commencer par favoriser l’engagement en concevant des expériences améliorées.

Expérience client en assurance vie : qu’est-ce qui cloche? #

On sait ce que les clients attendent d’une expérience de vente ou de service en assurance vie. Alors pourquoi le secteur tarde-t-il à répondre à ces attentes?

La nature du produit #

Les assureurs partent avec un désavantage en matière d’expérience client en raison de la nature même du produit qu’ils proposent. En effet, dans la plupart des cas, les produits d’assurance vie sont complexes, difficiles à comprendre pour un néophyte et perçus comme onéreux.

Le fonctionnement du produit est également un peu abstrait : investir de l’argent aujourd’hui pour compenser une perte pour quelqu’un d’autre, avec un peu de chance, dans plusieurs décennies.

Et que dire des conséquences sur les clients du processus d’achat propre à l’assurance vie? Contrairement à presque tout autre produit qu’on achète, l’assurance vie ne peut être souscrite qu’à certaines conditions. Il est souvent nécessaire de subir des procédures invasives, comme des examens médicaux et des prises de sang, ce qui pose des défis singuliers pour les assureurs, qui doivent offrir une expérience positive à leurs clients. Non seulement ces procédures peuvent être anxiogènes, mais elles sont longues et laborieuses, et elles exigent beaucoup d’efforts et de patience. Du point de vue du client et au-delà des pratiques traditionnelles du secteur, ces procédures sont un véritable frein à la souscription.

Processus manuels #

Certaines parties prenantes continuent d’utiliser des méthodes ad hoc et des flux de travail manuels basés sur des feuilles de calcul pour des activités importantes comme la comptabilité des commissions et le suivi des demandes de souscription et de ventes. Ces tâches répétitives sont chronophages, inefficaces et gourmandes en ressources. Les clients peuvent ressentir de la frustration lorsqu’on tarde à traiter leur demande en raison d’un manque de ressources et d’une dépendance aux tâches manuelles chronophages.

Cloisonnement des données #

Le cloisonnement des données inhibe la collaboration, ralentit les processus et entrave l’expérience client. Il empêche de brosser un portrait cohérent des clients et de fournir des services efficaces. Les processus manuels nécessaires au transfert et au stockage des données sont source d’inefficacités, de retards et d’erreurs pour les distributeurs qui gèrent les demandes de souscription. En outre, l’absence de centralisation des données sur les clients provenant des différents assureurs fait perdre du temps aux conseillers, qui doivent naviguer sur plusieurs portails pour obtenir les renseignements dont ils ont besoin.

Manque de visibilité concernant le processus de souscription #

À cause des technologies désuètes mal intégrées et de l’absence de processus de communication simplifiés et normalisés entre les différents systèmes, il peut être difficile de fournir aux clients des renseignements en temps réel et des indications claires sur l’état d’avancement de leur demande. Sans visibilité concernant le processus de souscription, les clients ne peuvent pas suivre l’état de leur demande, comprendre les exigences ou retards potentiels ou avoir une idée précise du délai d’approbation de leur police d’assurance. Ce manque de transparence peut alors les amener à perdre confiance dans le produit et à se sentir écartés du processus.

Comment améliorer l’expérience client dans le secteur de l’assurance vie?

#

Pour surmonter ces obstacles particuliers, le secteur de l’assurance vie met en œuvre plusieurs stratégies qui redéfiniront la façon dont les entreprises interagissent avec les parties prenantes :

Augmenter les points de contact avec la clientèle #

Une expérience client exceptionnelle correspond à la somme des interactions entre un assureur et son client pendant toute la durée du contrat. Malheureusement, pour les assureurs vie, les points de contact naturels avec la clientèle sont rares.

Chaque action constitue un point de contact entre le client et l’assureur, lequel a le pouvoir d’améliorer la relation – ou de faire précisément le contraire. Si l’expérience client est médiocre, frustrante ou peu productive, si elle porte à confusion ou qu’elle est difficile à gérer, l’effet cumulatif peut être dévastateur. – Olivier Lafontaine, chef de produits

Dans bien des cas, le seul moment où un client interagit avec l’assureur est au moment de la vente initiale, de la facturation et des révisions annuelles avec un conseiller. Compte tenu de la rareté de ces interactions, il est difficile d’établir avec eux une véritable relation et de retenir convenablement leur attention.

Pour approfondir les relations avec les clients, il faut accroître l’utilité et la fréquence des interactions. Certaines compagnies d’assurance l’ont compris et mettent désormais l’accent sur la santé et le bien-être plutôt que sur la morbidité et la mortalité. En incitant leurs clients à améliorer leur bien-être, elles leur apportent une valeur ajoutée et favorisent des relations fructueuses. Dans certains cas, les assureurs sont passés d’une interaction semi-annuelle avec leurs clients à des échanges quasi quotidiens.

Pallier le manque de connaissances #

Les polices d’assurance vie sont parfois difficiles à comprendre, complexes et déroutantes. Les acheteurs potentiels peuvent avoir du mal à en comprendre l’utilité. Beaucoup de consommateurs disent ne pas savoir quel montant ou quel type de couverture choisir. Même après l’achat, les assurés ne connaissent pas toujours parfaitement leur couverture ou leurs avantages.

Ce manque de connaissances nuit autant à la prise de décisions éclairées qu’à l’engagement, à la satisfaction et à l’utilisation des polices. Difficile alors de mettre en œuvre efficacement des stratégies d’amélioration de l’expérience client. Les assureurs ont plus de mal qu’avant à conclure les ventes et à fidéliser la clientèle, car certains assurés ne comprennent pas pleinement l’utilité de leur investissement.

Pour simplifier leur offre de produits et rendre leurs messages plus compréhensibles, les assureurs peuvent utiliser des outils comme les logiciels d’illustration, ou encore des technologies modernes comme l’IA et le métavers.

Moderniser les technologies obsolètes #

Manque de visibilité client sur le processus de souscription #

Une technologie existante mal intégrée, ainsi que le manque de communication rationalisée et de processus standardisés entre les différents systèmes, peuvent rendre difficile la fourniture aux clients de mises à jour en temps réel et d'une vue claire de la progression de leur application. Sans visibilité sur le processus de souscription, les clients sont incapables de suivre l’avancement de leur demande, de comprendre les retards ou exigences potentiels, ou de disposer d’un calendrier clair pour l’approbation de la police. Ce manque de transparence peut amener les clients à perdre confiance dans le produit et à se sentir déconnectés du processus.

Les assureurs qui utilisent encore des systèmes datant d’il y a 20 ans ont du mal à répondre aux attentes croissantes de leurs clients. De nombreux systèmes d’administration des polices ont été développés dans les années 1980 et 1990. Ils sont donc pour certains plus vieux que les milléniaux ciblés par les compagnies d’assurance. Habitués au rythme d’innovation soutenu des autres secteurs, les clients réclament des expériences conviviales, une visibilité en temps réel et un service à la demande – Iautant de choses impossibles à fournir avec d’anciens systèmes d’administration des polices.

Durant le webinaire Numérique : favoriser l’engagement client à travers la chaîne de valeur de l’assurance d’Equisoft, nous avons demandé aux participants : quelle est la chose qui nuit le plus à l’engagement client en ce moment?

Contrer la résistance au changement #

L’un des principaux freins à la modernisation est la résistance au changement. C’est vrai à tous les niveaux : de l’équipe de direction qui décide d’investir dans une technologie moderne aux employés de première ligne qui interagissent quotidiennement avec les nouveaux systèmes.

La peur du changement vient de la crainte de la perturbation des activités existantes, du coût de remplacement ou de mise à niveau des systèmes, et des enjeux liés à la migration des données. La peur de commettre des erreurs ou d’introduire des vulnérabilités peut également conduire certains à privilégier le statu quo.

Par ailleurs, le déploiement de technologies modernes oblige les employés à acquérir de nouvelles compétences. Il arrive alors que ces derniers craignent d’être dépassés. Cette résistance au changement est présente dans toutes les organisations du monde, mais peut être encore plus forte dans les pays où l’infrastructure technologique est peu fiable.

Abandonner les processus désuets #

Les processus désuets minent souvent l’expérience client en raison des nombreux obstacles qui jalonnent la souscription d’une assurance. Complexes, intrusifs, obsolètes et chronophages, ils provoquent de la frustration chez les assurés potentiels. La paperasse, les longs questionnaires et les procédures de vérification manuelles prennent du temps et obligent les demandeurs à communiquer leurs renseignements personnels, comme leur dossier médical ou leurs analyses de sang. Résultat : des demandes incomplètes et des taux d’abandon élevés, car nombreux sont ceux qui finissent par renoncer.

Quatre pratiques exemplaires d’expérience client en assurance vie #

Il peut être difficile pour les assureurs de mettre en œuvre des stratégies efficaces qui répondent aux obstacles propres à leur secteur.

Extrait du rapport d’Equisoft sur le virage numérique de l’assurance vie : Les répondants déclarent que dans les 12 prochains mois, leur compagnie d’assurance vie prévoit investir en moyenne 257 000 $ dans des technologies frontales et 287 000 $ dans des technologies dorsales.

Les assureurs sont souvent confrontés à des choix : comment hiérarchiser les projets? Quand et comment traiter les enjeux fondamentaux liés aux données? Ou encore, comment créer la bonne structure organisationnelle et obtenir l’adhésion des parties prenantes? Souvent, les projets sont menés en parallèle et nécessitent la participation de ressources internes et externes. Les assureurs les mieux positionnés sur la voie de l’excellence en matière d’expérience client ont suivi plusieurs pratiques exemplaires pour amorcer leur transformation :

En matière de transformation de l’expérience client, il est important d’adopter une vision d’ensemble pour assurer l’engagement total du client. La clé du succès : élaborer un plan de transformation numérique qui soit en phase avec cette vision.

Tout d’abord, en adoptant une méthode de conception centrée sur le client et en incluant les clients dans la conception et l’évaluation des nouveaux outils et programmes, vous vous assurez de prendre en compte leurs besoins. Ensuite, en définissant une vision claire pour les trois à cinq prochaines années, vous posez les bases de votre réussite. En un mot, des priorités claires vous permettent de cibler les mesures à prendre pour répondre aux différents enjeux liés à l’expérience client. De manière générale, la méthode de modernisation Greenfield peut accélérer et optimiser la transformation – mais seulement si les projets cadrent avec les objectifs et autres éléments de la stratégie et du plan d’ensemble. Si les projets de transformation ou de modernisation reposent sur un cloisonnement, les assureurs ne parviennent pas à saisir l’utilité du processus.

Pratique exemplaire no 2 : analyser l’environnement technologique existant #

Une fois la stratégie globale établie, vous pouvez passer à l’analyse de l’écosystème technologique en place, cerner les obstacles au progrès et trouver des moyens de les surmonter.

Ce genre de vérification vous permet de synchroniser vos objectifs d’engagement client et vos capacités technologiques.

Lorsque vous faites la vérification complète de votre environnement technologique, prenez en compte les aspects suivants concernant votre infrastructure et vos capacités :

- Systèmes d’administration des polices : Vos systèmes vous permettent-ils d’adapter rapidement les produits pour répondre aux besoins changeants des clients?

- Connectivité des API : Les systèmes d’administration des polices communiquent-ils de façon fluide avec les API et les outils frontaux de vente et de service, facilitant ainsi l’intégration et l’échange de données?

- Solutions d’illustration, de proposition électronique et de portail : Vos solutions d’illustration, de proposition électronique et de portail cadrent-elles avec votre objectif de fournir une expérience client de qualité supérieure?

- Accessibilité des données des clients : Les données de vos clients sont-elles disponibles et accessibles? Assurez-vous d’avoir accès facilement aux données que vous devez analyser et utiliser à chaque interaction.

Pratique exemplaire no 3 : trouver le bon équilibre entre interactions numériques et interactions humaines #

Interaction numérique ou humaine? L’une n’exclut pas l’autre. Au contraire, elles se combinent – et vous devez tenir compte de cette réalité dans votre stratégie et vos plans en matière d’expérience client.

Les clients continuent d’avoir des interactions physiques et apprécient toujours le rôle des conseillers et des agents. Cet aspect fondamental ne changera pas. Toutefois, il devient de plus en plus important de leur laisser le choix – c’est ce qu’on appelle une approche hybride.

Selon une étude menée par LIMRA/LOMA en collaboration avec BCG, les baby-boomers ne sont pas les seuls à privilégier les interactions en personne; les clients de la génération X sont de plus en plus nombreux à préférer une approche hybride. Les milléniaux, quant à eux, apprécient toujours le contact direct avec les agents et les conseillers.

Pratique exemplaire no 1 : définir une stratégie, un plan et des processus clairs en matière d’expérience client #

Pour surpasser constamment les attentes croissantes des assurés à l’échelle de l’entreprise, à chaque interaction, il est essentiel d’adopter une stratégie de transformation numérique.

Trop souvent, les assureurs vie oublient des aspects de l’expérience client dans leur transformation numérique. Par exemple, ils mettent en place une interface numérique élégante comme premier point de contact pour la vente ou le service, mais utilisent en arrière-plan des processus fragmentés et manuels qui ralentissent les démarches et créent de la frustration. Par ailleurs, l’expérience omnicanal est rarement réfléchie ou optimisée dans une optique globale. Ainsi, le client qui se lance à première vue dans un parcours numérique dernier cri se retrouve finalement contraint à passer un appel téléphonique ou à envoyer des documents physiques signés, ce qui finit par gâcher son expérience globale.

Dans un webinaire Accelerate intitulé Relever les défis de votre expérience client numérique - Stratégies clés pour les assureurs-vie, Bruno Leduc, vice-président conseiller et patrimoine chez Equisoft, explique la valeur de la technologie pour renforcer les liens humains.

Pour trouver le bon équilibre entre interactions numériques et interactions humaines, il est indispensable d’adopter une approche omnicanal. Les entreprises doivent trouver le juste milieu entre une stratégie de volume et une stratégie de proximité. La stratégie privilégiée doit tenir compte des différents degrés de complexité des produits, lesquels peuvent nécessiter une assistance, des interactions avec les souscripteurs ou des enquêtes plus ou moins poussées concernant les réclamations.

Building an Omnichannel Experience

Building an omnichannel experience involves the integration and coordination of all the various channels through which customers interact with the insurer. This approach ensures a seamless and cohesive customer experience across different communication channels. This approach also ensures that insurers can meet the customers' preferences on how they would like to interact with the insurer.

New York Life is a great example of an insurer that can provide its customers with a consistent omnichannel experience. Head of Strategic Capabilities, Alex Cook, was featured on the Life Accelerated podcast, where he discusses how the insurer has modernized their suite of core technology - creating a fully digital experience for their customers. They've created a digital end-to-end experience for their applicants that streamlines that notably lengthly underwriting process. However, on the podcast, Cook also iterates how their paper option remains for those who prefer a more conventional approach.

Lorsque les interactions sont de nature transactionnelle, les clients veulent de la rapidité et de la simplicité. Par exemple, pour un simple changement d’adresse, ils peuvent préférer la commodité et l’efficacité – et ne pas être obligés d’appeler quelqu’un pour effectuer une tâche aussi simple. En revanche, lorsque les interactions deviennent plus complexes, l’efficacité revêt alors une importance moindre. Les clients préfèrent recevoir des explications, des ressources informatives et une aide empathique. Les assureurs qui sauront s’entourer de conseillers pour informer et motiver les clients et apaiser leurs frustrations gagneront la confiance des consommateurs et créeront un véritable engagement à long terme.

Pratique exemplaire no 4 : libérer le potentiel de vos données #

Pour combler le fossé entre les attentes des clients, façonnées par d’autres secteurs, et l’expérience client actuellement proposée par les assureurs, il faut un accès en temps réel aux données. C’est ce qui permet à Netflix et à Amazon de proposer des recommandations hyperpersonnalisées. Les assureurs qui parviendront à concevoir une expérience client tirant pleinement profit des données, combinée à des technologies efficaces et à de véritables interactions humaines, créeront les expériences les plus attrayantes pour le consommateur.

Les assureurs qui ont accumulé une quantité astronomique de données sur leurs clients pendant de nombreuses années ont souvent du mal à les stocker dans leurs systèmes d’administration des polices obsolètes. Ces systèmes reposent généralement sur des technologies, des architectures et des langages de programmation désuets qui ne sont pas compatibles avec les méthodes modernes d’accès aux données.

Les données étant stockées dans une multitude de systèmes au sein de l’organisation (systèmes de gestion de documents, systèmes de gestion de la relation client, systèmes financiers, systèmes d’administration des polices), il est nécessaire d’adopter une approche coordonnée à l’échelle de l’entreprise.

Pour gérer efficacement les données, il est essentiel d’établir des structures de propriété claires au sein de l’organisation. Les données devenant de plus en plus cruciales pour les entreprises, leur gestion doit être confiée à des échelons hiérarchiques plus élevés. Ainsi, les équipes responsables de différents secteurs fonctionnels peuvent travailler de concert pour déterminer comment récupérer et transformer les données nécessaires à l’amélioration de l’expérience client tout au long du cycle de vie des contrats.

La technologie au service de l’amélioration de l’expérience client #

Vous avez adopté les pratiques exemplaires nécessaires pour transformer efficacement l’expérience client? Il est maintenant temps de réfléchir à la façon dont la technologie peut vous aider à atteindre vos objectifs.

Des technologies essentielles pour concevoir une expérience client numérique de qualité supérieure #

Chaque plan de transformation de l’expérience client doit comprendre une modernisation des technologies de base en vue de l’accès aux données en temps réel, du traitement direct des demandes et de l’accélération des souscriptions et réclamations. Les outils modernes de gestion de la relation client et d’analyse sont alimentés à chaque interaction, améliorant en temps réel l’expérience des conseillers et des clients. En outre, l’intégration de solutions et de sources de données internes et externes doit contribuer à créer un écosystème d’expérience client complet dans lequel toutes les parties concernées, client y compris, sont accompagnées et soutenues en permanence.

Des technologies dorsales qui améliorent l’expérience client #

Pour améliorer l’expérience client, simplifier les activités et faciliter le partage des données, il est essentiel de moderniser et d’optimiser les systèmes d’administration des polices. Un système d’administration des polices moderne apporte aux conseillers et aux consommateurs finaux des solutions centrées sur le client.

Outils d’assurance numériques #

Un logiciel d’illustration offre une plateforme conviviale et visuellement attrayante pour renseigner les acheteurs potentiels sur les polices et les produits. Il simplifie le processus et assure une bonne compréhension des offres.

Système d'administration des polices

Changer de système d’administration des polices pour améliorer l’expérience client

Grâce aux propositions et signatures électroniques, plus besoin de processus papier et de signatures manuscrites. Regroupant efficacement tous les renseignements nécessaires à l’approbation des polices, ces outils offrent une expérience conviviale aux conseillers et aux demandeurs.

Solutions pour conseillers #

Outre ces solutions d’entreprise, plusieurs outils permettent d’améliorer l’expérience des conseillers et des consommateurs, dont les systèmes de gestion de la relation client et les logiciels d’analyse des besoins financiers.

Ces outils puissants permettent aux conseillers d’agir avec la diligence requise au moment d’analyser les besoins et de conserver les dossiers aux fins de conformité. Ainsi, le consommateur bénéficie d’une expérience hautement personnalisée, et le conseiller peut obtenir un portrait plus précis des besoins du client. Les puissants systèmes de gestion de la relation client conçus spécialement pour les conseillers permettent de segmenter la clientèle et d’implanter des systèmes de gestion des services et des relations qui apportent une valeur ajoutée aux clients.

Infonuagique, API et approche schématisée ou sans codage #

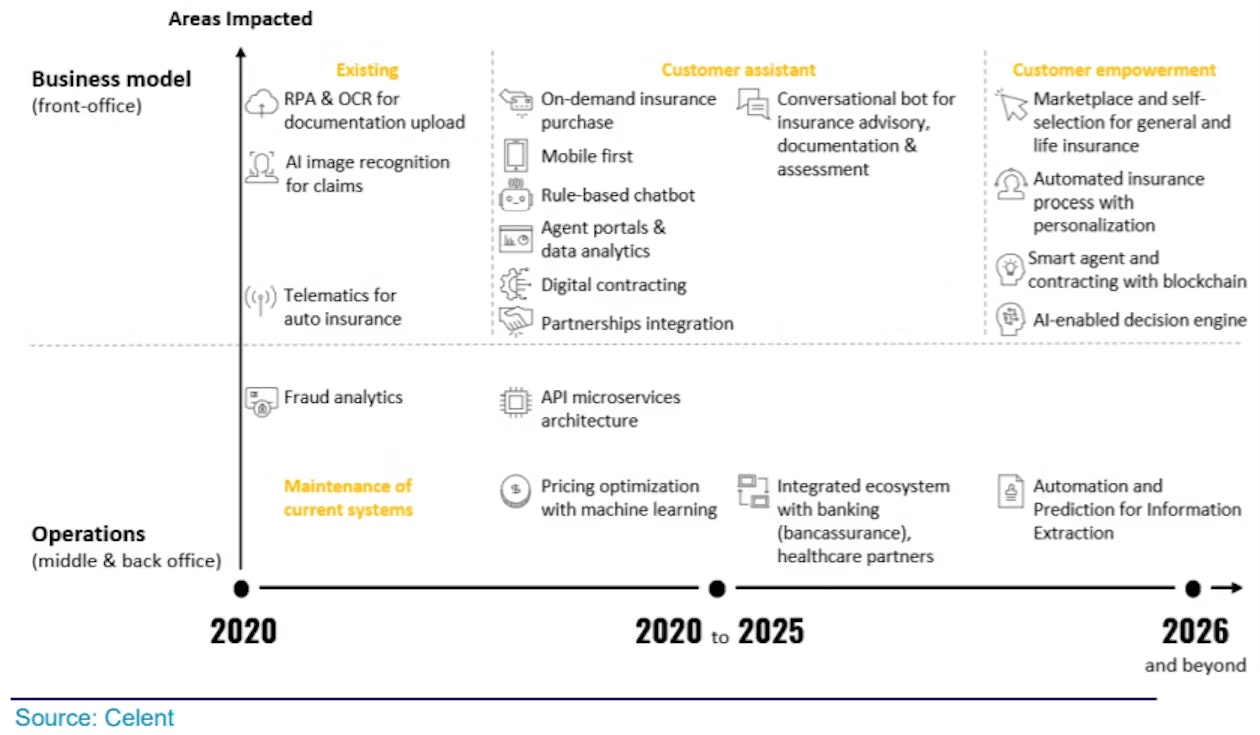

Dans les cinq à dix prochaines années, trois technologies clés continueront de jouer un rôle essentiel dans l’évolution de l’expérience client en assurance vie.

La première est l’infonuagique. Offrant extensibilité, sécurité et rapidité de mise en marché, elle vient mettre sur un même pied d’égalité tous les assureurs, petits et grands. Ils peuvent ainsi lancer rapidement de nouveaux produits et services, ce qui accélérera les temps de réponse. Cette agilité améliore à son tour l’expérience client, puisqu’il est plus facile de s’adapter aux tendances du marché et à la demande.

Viennent ensuite les API d’intégration des applications et systèmes, qui favorisent l’échange de données en temps réel et améliorent l’expérience des clients, agents et courtiers. Elles assurent l’intégration des systèmes, applications et sources de données internes et externes et créent une vue d’ensemble des renseignements des clients. L’expérience client s’en trouve améliorée du fait qu’on élimine le cloisonnement des données tout en assurant l’exactitude des données, la cohérence entre les différents points de contact et la pertinence de l’expérience du client, laquelle est entièrement personnalisée en fonction de ses besoins.

Enfin, la troisième technologie est l’approche schématisée ou sans codage, qui permet aux utilisateurs non techniques de créer des solutions et d’accélérer les processus dans une optique d’innovation et de qualité de l’expérience client. Grâce à elle, pas besoin de connaissances approfondies en programmation pour modifier des flux de travail ou concevoir et déployer rapidement de nouveaux services centrés sur le client (portails libres-services, applications mobiles, processus de réclamation automatisés). Il en résulte une vitesse de service, une réduction des processus manuels et une accessibilité accrue qui, ensemble, améliorent l’expérience client.

Les nouvelles technologies au service de l’amélioration de l’expérience client #

Un plan global de transformation de l’expérience client ne doit pas se résumer à une feuille de route des bases technologiques de l’expérience client. Il doit aussi intégrer de nouvelles approches plus avancées en matière d’engagement client.

Ces approches réinventent la conception traditionnelle des produits, les interactions avec la clientèle et même l’identité ou la vision fondamentale d’un assureur vie. Il peut s’agir de nouvelles méthodes d’interaction directe (création d’une expérience omnicanal, ludification ou refonte de la proposition de valeur pour mettre l’accent sur le bien-être au quotidien plutôt que sur la mortalité et la morbidité, comme c’est le cas traditionnellement).

Évolution des portails libre-service numériques pour les agents et les clients #

L’essor des portails libre-service et des conseils numériques a transformé le secteur de l’assurance, mais il est important de souligner que la transformation numérique n’élimine pas le besoin de conseillers humains. Elle crée plutôt une nouvelle dynamique : les portails libre-service peuvent donner un coup de pouce et compléter le travail des conseillers, de la même manière que ces derniers peuvent compter sur les membres de leur équipe ou sur des professionnels spécialisés pour effectuer des tâches qui ne relèvent pas de leur expertise, mais qui profitent au client.

Loin de signer la fin des agents, ce genre de portail pourrait les aider à améliorer leur offre de services globale pour ensuite consacrer plus de temps et d’énergie au service à leurs clients les plus précieux, en exploitant pleinement leurs capacités.

Les portails comme agrégateurs de données des systèmes patrimoniaux #

Certains portails de services peuvent agréger des données provenant de différents systèmes d’administration des polices et les présenter dans une seule et même interface – un avantage indéniable. Par exemple, si toutes les polices d’un client (assurance vie, invalidité et maladies graves) sont gérées par des systèmes patrimoniaux distincts, il est difficile tant pour ce client que pour l’agent d’obtenir une vue d’ensemble de la couverture d’assurance. Il faut généralement consulter plusieurs sites Web, se connecter et se déconnecter, ce qui n’est pas pratique. Or, les portails agrégateurs de données des systèmes d’administration des polices peuvent récupérer les données de chaque système et les fusionner aisément.

Les assureurs et les conseillers les plus visionnaires savent que le futur suivra un modèle hybride combinant à la fois les avancées technologiques – qui simplifient les processus et offrent une expérience client plus rapide et personnalisée – et l’apport inestimable de l’humain.

Santé et bien-être : une nouvelle vision d’avenir pour l’assurance vie #

Lorsque les assureurs passent d’une vision axée sur la mortalité et le risque à une vision axée sur la santé et le bien-être dans leurs interactions avec la clientèle, les relations entre toutes les parties prenantes changent fondamentalement.

Grâce à l’Internet des objets (IdO) et aux objets personnels connectés, les programmes de bien-être proposés par les assureurs peuvent suivre et accompagner les clients dans leur parcours de santé, qu’il s’agisse de perdre du poids, de prendre en charge une maladie ou d’améliorer leur état de santé général.

En utilisant ces technologies, les assureurs vie peuvent surmonter les difficultés liées aux interactions limitées avec les clients et favoriser entre conseillers et clients des relations fructueuses qui ne se résument pas à parler uniquement de mortalité.

Cette évolution donne lieu à une approche globale des besoins des consommateurs, approche qui non seulement met l’accent sur la protection, mais encourage également les gens à profiter pleinement de la vie et à obtenir une meilleure qualité de vie.

Le rôle de l’IA dans l’amélioration de l’expérience client #

Dans les 10 prochaines années, tous les secteurs de l’assurance se trouveront bouleversés par l’IA. Mais même avant l’avènement de l’IA généralisée, les modèles actuels amélioreront la portée et la précision de l’analyse et de la veille stratégiques en fournissant des données exploitables qui accéléreront et amélioreront la prise de décisions à tous les niveaux de l’entreprise.

Les assureurs qui sauront entraîner une IA et générer des informations prédictives à partir de données pourront fournir un meilleur service à la clientèle et prendre des décisions plus éclairées en matière de gestion des risques. Par exemple, à l’heure actuelle, ceux qui traitent les réclamations ne gèrent généralement qu’un seul secteur d’activité, ce qui limite leur flexibilité et les oblige à se concentrer sur la réclamation plutôt que sur le client. Grâce à l’essor de l’IA et des modèles de langage comme ChatGPT, elles pourront gérer plusieurs secteurs d’activité et se consacrer davantage au client.

L’IA étant plus rapide et plus efficace pour passer au crible les données, les souscripteurs et les gestionnaires peuvent se consacrer à des tâches à plus forte valeur ajoutée. Cette automatisation ramène le client au centre de tout, accélère les processus de souscription et de réclamation et permet aux assureurs de se concentrer directement sur les activités de service à la clientèle afin d’améliorer l’expérience globale.

Aujourd’hui déjà, les applications d’IA peuvent analyser des égoportraits et prédire précisément l’âge, le statut tabagique et même l’espérance de vie. Elles accroissent la rapidité et la précision des décisions de souscription, si bien que l’achat d’une assurance vie peut, dans certains cas, être aussi rapide, voire plus, que l’expérience d’achat en un clic sur Amazon.

Allons-nous vivre dans un monde où nous pourrons souscrire n’importe quelle assurance vie en un instant? Si tel est le cas, et que ce niveau de service devient une exigence minimale, comment les assureurs se différencieront-ils?

La réponse est sans doute dans le service. Par l’hyperpersonnalisation des interactions et des produits.

Le rôle de l’assurance intégrée dans l’amélioration de l’expérience client #

L’assurance intégrée permet aux organisations de simplifier et de rendre convivial le processus d’achat d’assurance. C’est un bon moyen d’intégrer le produit d’assurance vie dans une offre plus large et d’introduire les produits d’assurance dans l’expérience d’achat globale.

Voici des exemples récents de situations où une assurance vie intégrée serait automatiquement proposée : achat d’une maison, achats pour un nouveau-né, investissement dans certains placements, création d’une bourse universitaire ou même souscription d’un prêt.

Si l’expérience au consommateur est bonne dans toutes ces situations, c’est parce que l’offre est pertinente et faite au bon moment. Bref, elle est hyperpersonnalisée.

Le rôle du métavers dans l’amélioration de l’expérience client #

Dans le prolongement de l’assurance intégrée et de la création d’expériences de style de vie viendront la réalité augmentée et le métavers – où l’information, la personnalisation et les offres pourront être reliées à des choses que l’utilisateur est en train de vivre.

Le métavers offre plusieurs avantages, comme des expériences immersives permettant aux clients de comprendre l’utilité de l’assurance vie grâce à des simulations. Il favorise également l’engagement et les points de contact, ce qui accroît les occasions de vente incitative et la notoriété de la marque.

On pourrait penser que c’est encore loin, mais nous ne sommes qu’à un pas de la solution de réalité augmentée d’Apple ou de Google qui changera tout – une situation qui ressemble à celle des assureurs avant juin 2007 (certains viennent tout juste d’optimiser leurs solutions pour appareils mobiles).

Are you ready for the future of insurance? #

Les compagnies d’assurance vie se trouvent aujourd’hui à un tournant : c’est maintenant qu’elles doivent assurer leur réussite future, combler le déficit de 102 millions d’assurés et remplir leur mission première d’aide à la collectivité.

En ce moment charnière, la clé du succès des assureurs repose en grande partie sur leur capacité à concevoir des expériences client exceptionnelles. C’est le principal moteur de la transformation numérique aujourd’hui. Les assureurs mettent le paquet pour moderniser les systèmes d’administration des polices et délaissent les technologies obsolètes. Leur objectif est clair : répondre aux exigences croissantes des clients tout en favorisant la rentabilité et la croissance.

En établissant des bases solides en matière d’expérience client à l’échelle de l’entreprise, les assureurs poseront les bases de leur réussite dans un contexte où les marchés, la démographie et les attentes du consommateur sont en pleine mutation.